Экс-глава BitMEX Артур Хэйес в новом эссе PvP назвал текущий цикл на рынке криптовалют «игрок против игрока», в котором рядовые инвесторы несут потери из-за высокого FDV новых токенов, а обогащаются венчурные фирмы и криптобиржи.

Команда эксперта попыталась ответить на ряд вопросов:

- Стоит ли платить биржам за листинг, чтобы у токена было больше шансов на памп?

- Не слишком ли велика оценка запускаемых проектов?

Для этого аналитики сформировали репрезентативную выборку из 103 протоколов, токены которых получили листинг на CEX в этом году.

Хэйес подчеркнул, что создание полезного продукта или услуги с растущим числом платящих клиентов — это «секретный соус» для успешного Web3-проекта. Листинг на централизованных платформах не является определяющим, добавил он.

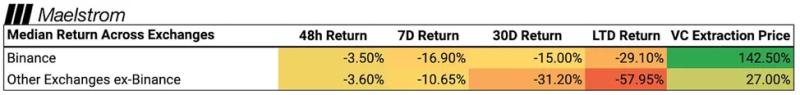

Данные: Maelstrom.

Согласно иллюстрации, добавление токена в список торгуемых инструментов на CEX не принесло отдачу. В выигрыше оказались только венчурные инвесторы, поскольку медианная цена выросла на 31% по сравнению с FDV последнего частного раунда (последний столбец).

Приведенная таблица также указывает на отсутствие гарантий роста котировок с учетом листинга на Binance. Экс-глава BitMEX отметил, что последний имеет смысл только в том случае, если сама платформа решится на этот шаг по причине популярности проекта и вовлеченного в него сообщества. В этом сценарии командам потребуется передать или продать часть токенов бирже.

Аналитики также сравнили динамику активов относительно изменения стоимости биткоина, Ethereum и Solana и получили неудовлетворительные результаты.

Данные: Maelstrom.

На основании второй таблицы Хэйес сделал вывод, что проектам требуется снизить свои оценки на старте на 40-50%, тогда они станут привлекательными.

В сложившийся ситуации эксперт винит венчурных инвесторов, которые убеждают основателей проводить частные раунды с постоянно увеличивающимся FDV. Таким образом они стремятся окупить свои инвестиции в неликвидные проекты на ранних стадиях.

Высокие FDV позволяют венчурным фирмам показать большую нереализованную прибыль и привлечь средства в следующий фонд, указал Хэйес.

После листинга наступает реальность — рынок демонстрирует, что команды не создали продукт или услугу, за которую достаточное число пользователей будут платить реальные деньги. Это могло бы оправдать их «смехотворно высокую FDV».

Поэтому венчурные фонды подталкивают основателей как можно дольше откладывать запуск токенов и продолжать проводить частные раунды. В итоге, когда проект выходит на биржу, он «падает как камень».

В этом сценарии венчурные инвесторы в большинстве случаев не остаются внакладе, поскольку обвалившиеся FDV все равно превышают суммы, которые они заплатили, пояснил Хэйес.

Согласно эксперту, в завышенной разводненной стоимости заинтересованы также биржи. Во-первых, торговые сборы взимаются в процентах от номинала токена. Во-вторых, высокий FDV и низкое доступное приводит к передаче платформам нераспределенных активов. Медианный процент по выборке составил 18,6%.

Экс-CEO BitMEX в качестве проблемы также выделил непомерные затраты на листинг. Они могут достигать 16% предложения токенов и $5 млн в BNB для Binance и до $2 000 000 на других площадках.

В качестве решения он видит либо отказ основателей от уплаты комиссий с фокусом на привлечении большего числа пользователей, либо снижение аппетитов бирж.

«Чем хуже проект, тем выше плата. […] Если у него мало юзеров, то нужна CEX, чтобы вывалить на рынок свое „собачье дерьмо”. Если же есть подходящий продукт и здоровая растущая экосистема, листинг на бирже не столь необходим. Сообщество поддержит цену токена, где бы его ни разместили», — прокомментировал эксперт.

В завершении Хэйес призвал основателей позволить инвесторам разбогатеть. Для этого он рекомендовал изначально проводить частный посевной раунд с целью создания продукта для очень ограниченного круга пользователей. И лишь после этого осуществлять листинг с маленьким FDV. Низкая цена позволит сформировать лояльное и вовлеченное сообщество.

Вместо CEX экс-CEO посоветовал рассмотреть листинг на DEX. В этом случае можно обойтись без дополнительных затрат. При наличии заинтересованных пользователей продукта рост котировок не заставит себя ждать, заверил эксперт.

«Я хочу, чтобы проекты, которые мы поддерживаем в Maelstrom, перестали беспокоиться о том, какой CEX их возьмет, и начали думать об их „гребаном” количестве DAU», — заключил он.

Напомним, Хэйес, еще недавно положительно оценивавший перспективы рынка мем-коинов, понес в результате торговли двумя монетами нереализованный убыток в размере $47 000.

В сентябре Binance анонсировала запуск премаркета, на котором будут торговаться реальные токены, а не деривативы.